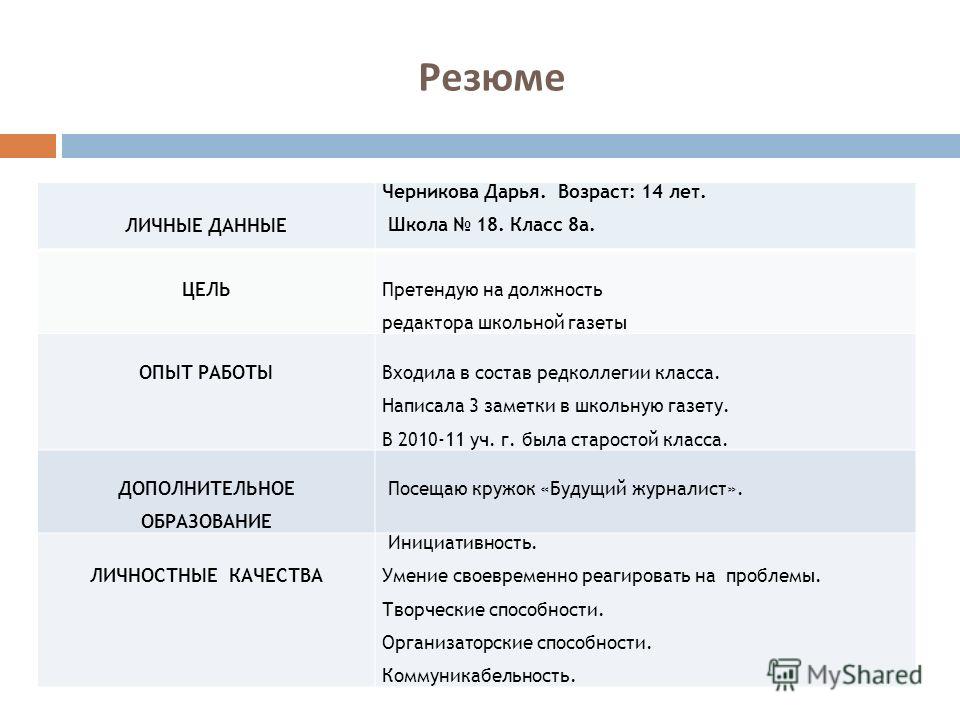

Заявление о переходе на упрощённую систему налогообложения форма 26.2-1

>>> Опубликовано: - 10.09.2017 - 2422 Просмотров

О переходе на упрощенную систему налогообложения (форма № 26. Форма заявления о переходе на УСН приведена в Приказе ФНС России от. Подробно разбираем заполнение заявления о переходе на УСН по форме № 26.

(код причины постановки на учёт) — его у ИП нет. Не стоит искать, всё равно не найдёте.

Ниже видим код налогового органа. Всё просто: переходим на сервис налоговой службы (://service. Do), вводим в поле свой адрес, и вам выдадут код налоговой, которая привязана к вашему месту регистрации. Вот его и нужно вписать в соответствующее поле формы. Здесь нужно написать одну цифру — код признака налогоплательщика. Пишут те, кто подаёт заявление совместно с документами на регистрацию ИП. Это как раз наш случай.

Бланк заявления о переходе на УСН (по форме 262-1)

Когда вы регистрируйте компанию или ИП заново. Были уже ИП, потом закрылись, снова открываетесь — тогда этот случай ваш. Также двойку пишут предприниматели, переставшие быть плательщиками ЕНВД. При переходе с другого налогового режима на УСН, кроме ЕНВД (для них — 2). Например, если вы сидите на ОСН и захотели перейти на УСН, то тройка — для вас. Далее поле называется “ переходит на упрощённую систему налогообложения”. Ставят те, кто подаёт заявление с октября по декабрь предыдущего года, с целью перехода на УСН с января следующего. Те, кто переходит сразу же при регистрации.

Как написать уведомление о переходе на УСН

Предприниматели, переставшие быть плательщиками ЕНВД. Они имеют право перейти на УСН не с 1 января следующего года, а с 1 числа следующего месяца года настоящего. В следующий квадрат ставим 1, если выбираем платить 6% только с доходов, и ставим 2 в ситуации, когда выбор пал на “доходы за вычетом расходов”, где мы платим уже 15%. Вы изготовили табурет, затратив на это 300 рублей. Затем его продали за 1500 рублей. Если выбрали платить с “дохода”, то оплатите 6% с 1500 рублей — 90 рублей. Если выбрали “с дохода за вычетом расходов”, то 15% с суммы (1500р. В данном примере, выгодней выбирать “доходы”.

А теперь представьте, что сумма расходов была бы не 300, а 1000, тогда бы 15% платили уже с 1200 руб. Против 90 на “доходах” смотрится привлекательнее. Именно поэтому важно подходить расчётливо к выборе способа налоговых выплат по УСН. Остался самый простой последний этап.

Порядок перехода на УСН

Год подачи уведомления — вписываем текущий. Получено доходов за девять месяцев — ноль, поскольку мы только что регистрируемся. Почему введено это поле — написано выше — доходы тех, кто переходит на УСН за первые 3 квартала текущего года не должны превышать 45 млн. С тем же посылом идёт и следующая строчка, которая называется “остаточная стоимость основных средств”.

Порядок перехода на УСН

У нас их нет, ставим везде прочерки, у кого есть — ставят цифры. Приложений к заявлению у нас не будет, поэтому три прочерка в каждой клетке. Если за нас это делает третье лицо. Подпись, дата и печать, если вы работаете с печатью.

Если нет — необходимость отпадает. Поля ниже предназначены для документа лица — вашего представителя. Соответственно, если вы не прибегаете к услугам третьих лиц, поля эти заполнять не нужно. Правая колонка заполняется сотрудником налогового органа. Данную форму заявления обязательно печатаем в двух экземплярах! Один уходит в налоговую инспекцию, другой обязательно с их штампом — забираем себе!

Бланк формы 262-1

Помните: документ, подтверждающий, что вы находитесь на УСН, может понадобиться в дальнейшем. Проект для молодых предпринимателей, бухгалтеров, юристов, кадровых специалистов. Ассистентус – ваш личный ассистент в малом бизнесе. Любое копирование материалов и тиражирование в сети Интернет, либо печатных изданиях без согласования с Администрацией проекта, преследуется законом. Бланк уведомления 2017 года по форме 26. О переходе на упрощенную систему налогообложения, вы можете скачать по. Обратите внимание, что применение формы 26. Носит рекомендательный характер и к его заполнению строгих требований законодатель не предъявляет.

Кроме этого, на сайте ФНС указано, что уведомление может быть подано в произвольной форме или форме, рекомендованной ФНС России (26. Заявление о переходе на УСН подается в налоговую инспекцию в 2-х экземплярах (для Москвы — в 3-х экземплярах), один из которых, уже с пометкой о приеме, должны вернуть обратно. Его необходимо обязательно сохранить. В течение 30 дней с момента регистрации ИП или ООО. При добровольном переходе с другой системы налогообложения (или открытии нового вида деятельности, в отношении которого планируется применение УСН) – с 1 октября по 31 декабря (тогда применять УСН можно с 1 января).

Обратите внимание, что в пункте — «Признак налогоплательщика», цифра «1» будет только в том случае, если вы собираетесь подать заявление одновременно с документами на регистрацию; цифра «2» — если подадите документ в тридцатидневный срок с даты постановки на учет, либо при переходе с системы; цифра «3» — при переходе с других, кроме ЕНВД. Образец для ИП и ООО, подающих заявление в течение 30 дней после регистрации или при переходе с ЕНВД Образец для ИП и ООО, переходящих с других систем налогообложения (кроме ЕНВД) Частные вопросы по заполнению уведомления по форме 26.

В случае, если ИП применяет только ЕНВД или Патент, а по новым видам деятельности решает перейти на УСН, то в заявлении необходимо указать код «3» (Переход на УСН с иных видов деятельности). Данный код указывается также если ИП или организация совмещает ОСНО и ЕНВД (ПСН) и по видам деятельности, по которым ранее применялось ОСНО решает перейти на упрощенку. Нотариальное удостоверение подписи на заявлении о применении УСН, в том числе при направлении по почте, не требуется.

Когда я заходила на Ваш сайт в 2016 году, то в уведомлении, заполняемом на юридическое лицо, в разделе, где пишется наименование фирмы, после слов Общество с ограниченной ответственностью и перед названием стояла пустая клетка, что-то вроде пробела. Когда зашла в этом году, этот пробел исчез. Подскажите, пожалуйста, как правильно заполнять?

Никаких изменений уведомление о переходе на упрощенную систему налогообложения (форма N 26. Действительно, в уведомлении, размещенном на сайте в 2016 году, перед названием фирмы стояла пустая клетка, в 2017 году при обновлении раздела заявление было откорректировано и пустая клетка убрана. Данная корректировка носит чисто технический характер и не влияет на порядок заполнения уведомления. Обращаем Ваше внимание, что применение формы 26. Носит рекомендательный характер и к его заполнению строгих требований законодатель не предъявляет.

Кроме этого, на сайте ФНС указано, что Уведомление может быть подано в произвольной форме или форме, рекомендованной ФНС России (26. Таким образом, не имеет значения поставите ли Вы пустую клетку перед наименованием организации или нет. Отказать в приеме указанного документа по данному основанию налоговый орган не сможет.

Нужно ли заполнять поле указания фамилии, имени и отчества руководителя организации\представителя налогоплательщика в случае регистрации ИП? Нет, достаточно лишь указать код «1» — налогоплательщик. В остальных строках необходимо поставить прочерки.

Как написать уведомление о переходе на УСН

Перейти на УСНО с иных режимов налогообложения могут только ИП и юридические лица. Если гражданин не имел ранее ИНН, он ему присваивается при регистрации в качестве ИП. Таким образом, наличие ИНН для ИП является обязательным, равно, как и его указание в заявлении на применение УСНО. Если заявление на применение УСНО подается одновременно с документами на регистрацию и гражданин ранее ИНН не получал, указывать его в заявлении необязательно.

Добрый вечер, нужно ли ставить прочерк в незаполненных клетках? Графа «получено доходов» и «остаточная стоимость» заполняются фигурально? Да, в пустых ячейках необходимо проставить прочерки.