Письмо о применении общей системы налогообложения образец

>>> Опубликовано: - 10.09.2017 - 2276 Просмотров

О применении после перехода с УСН на общий режим вычетов НДС по товарам. Образец информационного письма о применении УСН (форма №26. Форума · Налогообложение и бухгалтерский учет · Общая система.

По сути, предпринимателю требуется только напомнить специалистам из налоговой службы о том, что теперь его следует расценивать, как субъекта общего режима. Как только субъект обложения по специальным режимам, будь то ООО или ИП, перестает соответствовать условиям, описанным в главах 26. Налогового кодекса РФ, ему потребуется составить письмо-уведомление в налоговое ведомство. Этот документ путем личного визита передается в ИФНС в течение 15 дней, с момента перехода на ОСН.

Представить уведомление о переходе на ОСН фирма обязана в течение установленного срока, иначе просрочка потребует уплаты штрафов. При этом никакого подтверждающего или размещающего документа ИФНС в ответ компании не отправит: ведомство просто внесет изменения в соответствующие государственные реестры. Если фирма решает добровольно перейти на ОСН без утраты права на применение УСН или ЕНВД, то такой переход будет совершен с начала нового года.

При этом уведомление может быть отправлено до 15 января года, с которого планируется использовать общий режим. Код ИФНС, который можно уточнить в ведомстве. Полное наименование организации-уведомителя. Срок, с которого начинает применяться ОСН. Личные и контактные сведения, касающиеся лица, представляющего уведомление в налоговое ведомство (предприниматель или доверенное лицо). Составленная форма заверяется подписью владельца компании или ее руководителя, а также печатью (в случае ее наличия).

При представлении письма и переходе на общий режим в налоговом ведомстве соблюдаются следующие сроки (ст. При добровольном переходе письмо рассматривается также в течение 5-ти дней, однако официальный переход осуществляется с нового налогового года.

В ИФНС можно также в случае необходимости запросить справку о том, что с конкретной даты компания начала использовать общий режим обложения. Этот процесс крайне актуален для контрагентов компании – поставщиков и дистрибьюторов. Это связано с необходимостью уплаты НДС с поставок товаров при ОСН.

Покакой форме составить справку

Какой налоговый период по НДС при совмещении ОСНО и ЕНВД узнайте из статьи:. Как заполняется книга доходов и расходов при ОСНО. Как быть в ситуации, если комитент на ОСНО, комиссионер на УСН.

Что нужно знать

В этом свете контрагенты компании часто запрашивают у фирмы наряду с иными документами справку о применении общей системы налогообложения, образец которой можно взять в ИФНС или посмотреть на сайте налоговой службы. Если переход на общий режим был осуществлен недавно (в текущем году).

Почему так случилось

Оформление такой бумаги осуществляется через обслуживающее отделение налогового ведомства. Таким образом, письмо о применении общей системы налогообложения выступает важным документом, который удостоверяет процесс перехода фирмы на ОСН.

Письмо-уведомление о применении компанией или предпринимателем ОСНО

Чем определяет новый порядок ведения бухгалтерской и налоговой отчетности, уплату большего числа обязательных платежей. Важно подчеркнуть, что эта бумага имеет значение для налоговых органов, которые вносят корректировки в соответствующие реестры, а также для контрагентов компании, интересующихся вопросом уплаты фирмой НДС. Полное или частичное копирование материалов запрещено, при согласованном использовании материалов необходима ссылка на ресурс. На покупку бензина, можно выдать работнику не только наличкой, но и перевести по безналу на его «зарплатную» карту.

В сентябре начнется рассылка бумажных уведомлений на уплату личных налогов. Если гражданин не проживает по месту прописки, такое уведомление может потеряться. Чтобы этого не произошло, лучше заранее сообщить в инспекцию свой актуальный адрес для корреспонденции.

Так, в счете-фактуре появилась новая графа 1а «Код вида товара». Она предназначена для экспортеров, реализующих товары в страны ЕАЭС. Первичные учетные документы, необходимые для исчисления и уплаты налогов, нужно хранить как минимум четыре года. Минфин разъяснил, с какого момента вести отсчет этого срока. Сентября вступают в силу поправки в закон о госрегистрации юрлиц и ИП. С этой даты при наличии недостоверных сведений о компании в ЕГРЮЛ налоговики будут в принудительном порядке исключать эту фирму из реестра.

На сайте ФНС опубликованы ответы на наиболее часто задаваемые гражданами вопросы, касающиеся использования налоговых льгот.

В силу разных причин организации может понадобиться подтвердить применяемый ею режим налогообложения. Как правило, об этом могут попросить ее контрагенты. В этих целях организация может представить справку о системе налогообложения, образец которой мы приведем в нашей консультации. НК РФ не устанавливает единой формы, по которой применяемый организацией или индивидуальным предпринимателем режим налогообложения может быть подтвержден. Необходимо иметь в виду, что и обязанности такой у налогоплательщика нет. Как правило, подтвердить применяемый режим налогообложения могут попросить те контрагенты, которые получают от своего поставщика отгрузочные документы с пометкой «без НДС».

Мы рассматривали в, образец письма, которое в подтверждение своего режима может составить для своих контрагентов организация, применяющая УСН. Приведем для организации, применяющей ЕНВД, образец справки о применяемой системе налогообложения. Ув едомляем Вас, что ООО «Столовая № 6» применяет систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД) с 23. Что подтверждается Уведомлением о постановке на учет российской организации в налоговом органе (выдано ИФНС России № 15 по г.

ОПРОС Как вы считаете аванс по зарплате? Платим всем одинаковую фиксированную сумму (допустим, 3000 руб. Сетевое издание для бухгалтера "Главная книга онлайн" © 2012—2017 г. Справка об общей системе налогообложения - образец ее, а также письма о применяемом режиме для представления контрагенту прикреплены к настоящей статье в виде файлов для скачивания. Рассмотрим ситуации, когда требуются подобные документы, и реквизиты, которые нужно в них отразить, а также другие возможности, риски и спорные моменты, связанные с этим.

Письмо-уведомление о применении компанией или предпринимателем ОСНО

Образец заполнения информационного письма-уведомления о применении ОСНО. Образец справки о применяемых системах налогообложения. Представленное контрагентом оформленное по предложенному ниже образцу письмо об общей системе налогообложения— простой способ удостовериться в том, что он уплачивает налог на добавленную стоимость (НДС). Налогоплательщику на ОСНО (некоторые подробности об этом режиме можно узнать из статьи по ссылке:) для получения вычета по НДС необходим счет-фактура (ст.

Покакой форме составить справку

Контрагентом, который уплачивает НДС, применяя ОСНО. В этой ситуации иногда прибегают к такому способу подтверждения, как получение справки (письма, уведомления) от контрагента о том, что он действительно применяет ОСНО. Лицом, применяющим спецрежим налогообложения (единый налог на вмененный доход (ЕНВД), упрощенную систему налогообложения (УСН) и др. Такие налогоплательщики в отдельных случаях обязаны, а по общему правилу не ограничены в возможности начисления НДС при условии соблюдения обязанности по уплате налога (п.

В этом случае, кроме четкого выделения НДС в договоре, актах, счетах-фактурах, желательно получение письменного подтверждения того, что контрагентом действительно начислен и уплачен НДС по нужным операциям. Итак, при получении запроса контрагент может представить от собственного имени справку-письмо о системе налогообложения ОСНО по образцу, который в заполненном виде можно скачать по ссылке:. Возможность точно установить, от кого исходит информация.

В этом помогут фирменный бланк с реквизитами, скрепление подписей печатью при ее наличии (подробнее о том, каким образом могут выглядеть бланк и печать фирмы, можно узнать из нашей статьи по ссылке:). Указание на применение одного из универсальных режимов — общего или УСН. Желательно указать, с какого времени применяется система налогообложения (это особенно важно, если переход осуществлен недавно), при возможности приложить копии документов, которые могут подтвердить указанную информацию (например, копии налоговых деклараций по НДС, налогу на прибыль). Указание на применение специальных режимов — при их совмещении с ОСНО или УСН.

Справка — более формализованный документ по сравнению с письмом. Нередко справка составляется на бланке путем рукописного или печатного заполнения реквизитов.

Покакой форме составить справку

Целесообразно изготовление типового бланка такого рода при наличии большого числа контрагентов. Примерный бланк подобной справки можно скачать по ссылке:.

На практике встречаются ситуации, когда при совершении операции на крупную сумму или вступлении в длительные отношения покупатель просит поставщика предъявить справку о применении ОСНО из налогового органа. Закон «О порядке рассмотрения обращений» от 02. В общем плане рассмотрение обращений урегулировано законом № 59-ФЗ. Адрес для направления ответа. Обращение, содержащее просьбу о предоставлении сведений о том, что организация, от которой исходит запрос, применяет ОСНО, должно быть подписано.

В противном случае невозможно установить, от кого оно исходит.

Скреплять подпись должностного лица печатью, в том числе при ее наличии, необязательно, т. Это не влияет на возможность установления заявителя. Ответ на обращение должен быть дан в течение 30 дней (ст. Может ли такое письмо быть заменено копией уведомления налогового органа о том, что налогоплательщик прекратил применять спецрежим? Рассмотрим этот вариант подробнее. Налогоплательщики, применяющие специальные налоговые режимы, не исчисляют и не уплачивают НДС, за исключением некоторых специально оговоренных в НК РФ случаев (ввоз товаров в РФ и др.

При этом нужно принимать во внимание, что по всем направлениям работы не применяют ОСНО только организации на УСН, а пользователи ЕНВД, ЕСХН (единого сельскохозяйственного налога), ПСН (патентной системы налогообложения) вправе совмещать свою деятельность с ОСНО.

Информационное письмо о системе налогообложения образец

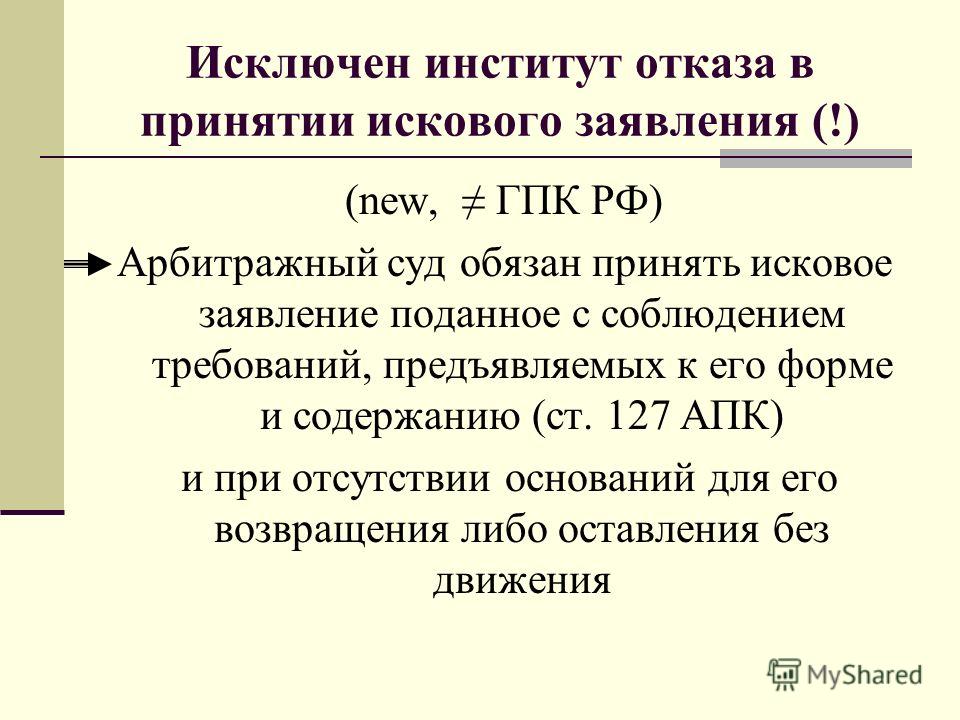

Путем направления уведомления, сообщения в налоговый орган — при УСН (пп. В этом случае налоговый орган не выдает документ, подтверждающий переход. Путем снятия с регистрационного учета — при ПСН, ЕНВД. При этом при прекращении патента согласно п. НК РФ уведомление налоговым органом не выдается. При отказе от ЕНВД налоговый орган в соответствии с п.

НК РФ обязан выдать уведомление о снятии с учета. Форма такого документа под номером 1-5-Учет утверждена приказом ФНС РФ от 11. Отметим, что при представлении копии уведомления о снятии с учета в качестве плательщика ЕНВД невозможно сделать вывод о переходе на ОСНО. В случае если режим ЕНВД применялся наряду с УСН, при отказе от ЕНВД происходит возврат на УСН. Бланк уведомления по форме 1-5-Учет не содержит указания, на какой режим налогообложения переходит лицо, заявившее о снятии с учета по ЕНВД.

Случается, что справка о применении ОСНО контрагентом необходима, а ответ на соответствующий запрос от него не поступает. Вместе с тем потребность в таком документе может быть острой, например, у бюджетных организаций, которые подконтрольны вышестоящим и контролирующим органам.